Themen auf dieser Seite

Wenn Sie mit den Begriffen Beleihungswert, Beleihungsgrenze und Beleihungsauslauf bereits vertraut sind, können Sie diesen Schritt überspringen.

Grundbuch 1

Das Grundbuch ist ein Register, in dem Grundstücke, grundstücksgleiche Rechte, bestehende Eigentumsverhältnisse und die damit verbundenen Rechte und Belastungen verzeichnet sind. Geführt wird das Grundbuch vom Amtsgericht (Grundbuchamt) als beschränkt öffentliches Register.

Das Grundbuch enthält Daten zu Lage und Größe des Grundstücks gemäß der Bezeichnung im Kataster (nach Gemarkung, Flur und Flurstück) im Bestandsverzeichnis.

Dem Bestandsverzeichnis folgen drei Abteilungen:

-

Abteilung

Die I. Abteilung nennt die Eigentümer oder Erbbauberechtigten.

-

Abteilung

Die II. Abteilung enthält Lasten und Beschränkungen, die nicht in der III. Abteilung einzutragen sind.

Dies sind zum Beispiel Wegerechte, Wohnrechte, Vorkaufsrechte, etc. -

Abteilung

Die III. Abteilung enthält die Grundpfandrechte. Dies sind zum Beispiel Grundschulden und Hypotheken.

Zu beachten ist in der III. Abteilung des Grundbuchs der Rang des eingetragenen Rechts.

Wenn das Grundstück zwangsversteigert wird, werden die eingetragenen Gläubiger der Reihe (dem Rang) nach befriedigt. Wer an erster Stelle steht (im ersten Rang), wird zuerst mit dem Versteigerungserlös befriedigt. Wenn dann noch etwas übrig bleibt, ist der nächste Gläubiger an der Reihe und so weiter.

In der I. und II. Abteilung des Grundbuches gibt es keinen Rang der Rechte. Die dort eingetragenen Rechte stehen für sich, unabhängig von der Eintragungs-Position.

Darlehensgeber prüfen vor einer Darlehensvergabe die Kreditwürdigkeit (Bonität) des Schuldners. Zuerst wird die Liquidität, sprich die Zahlungsfähigkeit des Darlehensnehmers bewertet.

Ist die Kreditwürdigkeit gegeben, kann ein Darlehen grundsätzlich bewilligt werden. Dabei gibt es zwei Typen:

- Blanko-Darlehen

- besicherte Darlehen

Für Blanko-Darlehen fordert der Darlehensgeber keine Sicherheiten für den Fall eines Ausfalls, sondern vertraut darauf, dass das Darlehen wie vereinbart zurückgezahlt wird.

Bei besicherten Darlehen werden an den Darlehensgeber Sicherheiten abgetreten oder verpfändet, die im Falle eines Ausfalls der Ratenzahlungen vom Darlehensnehmer verwertet werden können. Bei Immobilien-Finanzierungen werden dazu in der Regel Grundschulden oder Hypotheken in das Grundbuch eingetragen. Zahlt der Darlehensnehmer nicht mehr seine Raten, kann der Darlehensgeber die Immobilie versteigern lassen und mit dem Erlös seine Forderung ganz oder teilweise befriedigen.

Bei nur teilweise abgesicherten Darlehen wird der wertmäßig unbesicherte Anteil als Blankoanteil des Darlehens bezeichnet. Ein Darlehensvertrag kann also aus einem besicherten Anteil und einem Blankoanteil aufgebaut sein.

Alternativ können natürlich 2 separate Darlehensverträge abgeschlossen werden: Ein Vertrag für den besicherten Anteil und ein weiterer Vertrag für den Blanko-Anteil.

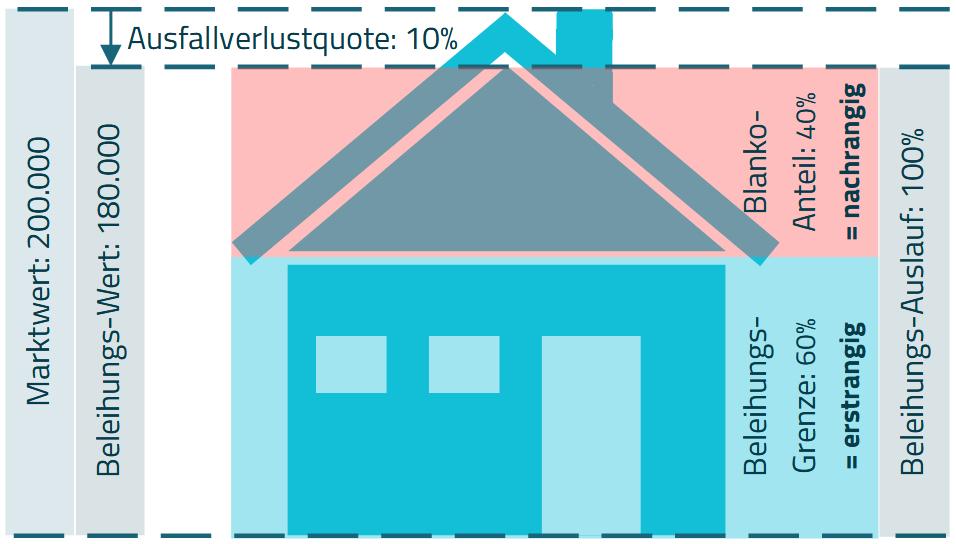

Meist basiert der erwartete Verkaufserlös auf dem Marktwert einer Sicherheit (zum Beispiel der Kaufpreis einer Immobilie oder der Kurswert einer Aktie). Wenn eine Verwertung von Sicherheiten mit Kosten verbunden ist, wird vom Marktwert ein Abschlag vorgenommen. Diesen Abschlag nennt man Ausfallverlustquote.

Bei Wohnimmobilien wird in der Regel eine Ausfallverlustquote von 10% angewendet. Anders ausgedrückt, wird der Beleihungswert hier nur mit 90% des Marktwertes angesetzt.

Gewerbeimmobilien dagegen werden meist mit 15% Ausfallverlustquote bewertet.

Die Ausfallverlustquote, die ein Darlehensgeber ansetzt, kann aber auch höher oder niedriger ausfallen. In den meisten Fällen werden 10% bis 20% angesetzt.

Mit dieser Formel erhalten Sie den Beleihungswert:

erwarteter Verkaufserlös x (100% - Ausfallverlustquote in Prozent) = Beleihungswert

Beispiel

zur Ermittlung des Beleihungswertes für eine Immobilie:

200.000 EUR erwarteter Verkaufserlös

10% Ausfallverlustquote

=180.000 EUR Beleihungswert (200.000 EUR x 90% = 180.000 EUR)

Es gibt aber nicht nur Kosten, sondern auch Risiken, die den Verwertungserlös einer Sicherheit beeinflussen können. Der Kurs einer beliehene Aktie kann zum Beispiel bei einem Börsencrash rapide sinken, weshalb Darlehensgeber einen weiteren Risiko-Abschlag auf das mögliche Darlehen vornehmen. Womit wir schon beim nächsten Thema sind...

Je nachdem, mit welchen Risiken die Verwertung einer Sicherheit verbunden ist, wird der Beleihungswert nur begrenzt als Sicherheit akzeptiert. Darlehensgeber setzen dazu in Ihren Richtlinien eine Beleihungsgrenze fest. Diese Grenze deckelt das maximale Darlehen auf einen Prozentsatz des Beleihungswertes zwischen 0% und 100%.

Bei Wohnimmobilien beträgt die Beleihungsgrenze in der Regel 60%. Deutsche Staatsanleihen und Bankguthaben werden meist mit 100% des Nominalwertes angesetzt. Für Aktien und sonstige Sicherheiten variiert die Beleihungsgrenze stark von Darlehensgeber zu Darlehensgeber.

Formel für den maximalen, besicherten Darlehensbetrag:

Beleihungswert x Beleihungsgrenze in Prozent = maximaler, besicherter Darlehensbetrag

Beispiel

für die Ermittlung des maximalen Darlehensbetrages mit Beleihungsgrenze:

180.000 EUR Beleihungswert

60% Beleihungsgrenze

=108.000 EUR maximaler, besicherter Darlehensbetrag (180.000 EUR x 60% = 108.000 EUR)

Hier finden Sie eine Übersicht üblicher Beleihungsgrenzen nach Beleihungs-Gegenstand und eine weitere Beispielrechnung zum Beleihungswert und maximalen Darlehensbetrag:

Der Beleihungsauslauf setzt die Darlehenssumme mit dem Beleihungswert ins Verhältnis und wird als Prozentzahl ausgedrückt. Hier die Formel:

Darlehenssumme / Beleihungswert * 100 = Beleihungsauslauf in Prozent

Beispiel

für die Ermittlung des Beleihungsauslaufes:

108.000 EUR Darlehenssumme

180.000 EUR Beleihungswert

= 60% Beleihungsauslauf (108.000 / 180.000 * 100 = 60%)

Diese Grafik verdeutlicht die Begriffe zur Beleihung aus diesem Kapitel:

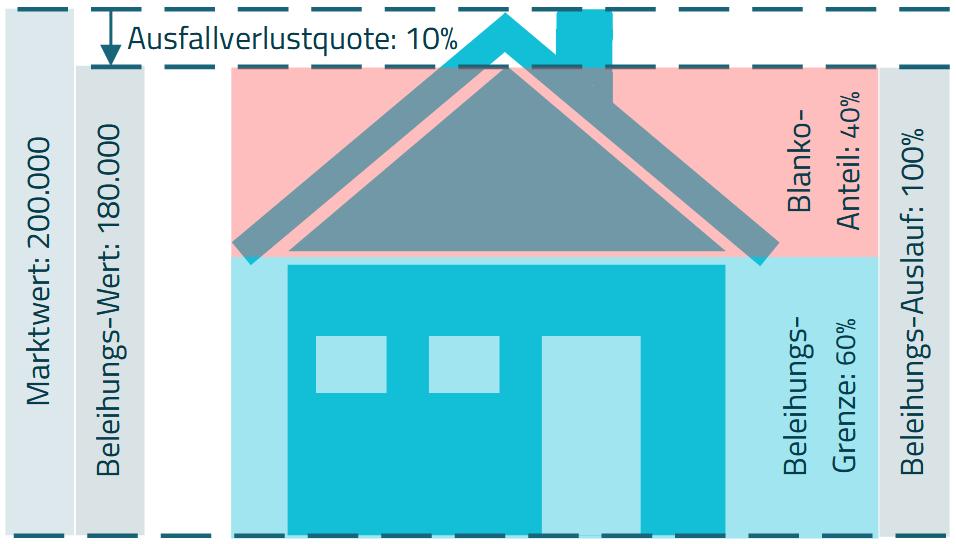

Bei diesem Begriff kommt schnell etwas Verwirrung auf. Der 1. Rang ist nach der obigen Definition die im Grundbuch eingetragene Belastung, die an der ersten Stelle steht. Man könnten deshalb annehmen, jede an dieser Stelle eingetragene Grundschuld würde für ein erstrangiges Darlehen zur Verfügung stehen.

Dass die Sicherheit im ersten Rang steht, ist aber nur eine Voraussetzung für ein erstrangiges Darlehen. Darüber hinaus darf das Darlehen den maximal als Sicherheit anerkannten Betrag gemäß Beleihungswert und Beleihungsgrenze nicht überschreiten.

Beispiel

für die Ermittlung eines erstrangigen Darlehens:

200.000 EUR Marktwert der Immobilie

-10% Ausfallverlustquote

=180.000 EUR Beleihungswert

60% Beleihungsgrenze

=108.000 EUR Besicherungswert

Bei einer Darlehenssumme in Höhe von 180.000 EUR teilt sich dieses wie folgt in einen erstrangigen und nachrangigen Anteil auf:

=108.000 EUR erstrangiges Darlehen

=72.000 EUR nachrangiges Darlehen

Hier eine Grafik, die den Zusammenhang zwischen erstrangigem Darlehen und Beleihungsgrenze zeigt:

Der Darlehensgeber kann ein Darlehen über die Beleihungsgrenze des Beleihungswertes hinaus vergeben. Dieses Darlehen teilt sich dann auf in

- einen besicherten Anteil (erstrangiges Darlehen) und

- einen Blankoanteil (nachrangiges Darlehen)

Die Beleihungsgrenze für Wohnimmobilien beträgt in der Regel 60%. Bis zu diesem Beleihungsauslauf gibt der Darlehensgeber den besten Zins, weil das Ausfallrisiko minimal ist. Der darüber hinaus gehende Blanko-Anteil wird mit einem höheren Zinssatz eingepreist, um das erhöhte Ausfallrisiko auszugleichen. Der Gesamtzins aus beiden Anteilen ergibt den Mischzins.

Genauso gut können zwei Darlehensverträge abgeschlossen werden: Einer über den besicherten Anteil zum besten Zins und ein separater über den Blanko-Anteil zum höheren Zinssatz. Dann gäbe es keinen Mischzins, sondern zwei separate Einzelzinssätze. Diese beiden Bausteine können sogar auf unterschiedliche Darlehensgeber aufgeteilt werden.

Schauen Sie sich dazu ein Zinstableau an, mit Zinsangaben für den besicherten Anteil, den Blanko-Anteil und den sich daraus ergebenden Mischzins:

Die hier vorgestellten Strategien reduzieren den teuren Blankoanteil einer Immobilien-Finanzierung durch den Einsatz von Eigenkapital-Ersatzmitteln. Es werden Instrumente erläutert, die den Beleihungswert verbessern und Instrumente, die den Blanko-Anteil des Hauptdarlehens durch günstigere Finanzierungs-Bausteine ersetzen.

Genug der Theorie, jetzt lassen wir endlich den Zinssatz purzeln...